登录新浪财经APP 搜索【信披】张望更多考评等第chat sex5

摘 要

国度铁路是干系国度安全、国民经济命根子的遑急行业和关键鸿沟,中国国度铁路集团有限公司(简称“国铁集团”)看成承担着国度铁路开导、运载计议、安全坐蓐等遑急任务的特大型国有企业,夙昔近30年间刊行万般债券328只,召募资金超3.5万亿元。公开阛阓刊行债券也曾成为国铁集团主要的径直融资渠说念,为铁路开导和运营提供遑急资金来源。猜度将来,猜度国铁集团将持续用好债券融资用具,翻新债券品种、优化期限结构,搭救铁路高质料发展。

关键词

国铁集团 铁说念债 融资

1995年12月23日,经原国度目的委员会、中国东说念主民银行批准,原铁说念部初度刊行铁说念债“1995年中国铁路开导债券”,规模为15.3亿元,3年期,票面利率为15%,召募资金用于焦枝复线等8个铁路开导口头,由铁路开导基金提供不成消逝连带职守担保。自初度刊行以来,铁说念债的刊行主体历经两次变更,刊行规模稳步加多,债券品种持续扩容,票面利率波动走低,政策上风贬抑增强,阛阓招供度提高。为规范债券刊行及搞定,国铁集团制定璧还券刊行、信息暴露等多项里面轨制。将来,国铁集团发债模式将更加阛阓化,轨制体系更加完善,债券品种持续丰富,更加精确搭救铁路开导和珍重化解债务风险。

铁说念债发展约略

(一)刊行规模加多,搭救铁路开导发展

1.“九五”以来,铁路开导马上发展

近30年间,天下铁路固定财富投资累计完成12.7万亿元。其中,“九五”“十五”“十一五”“十二五”“十三五”“十四五”(至2023年末,3年间)先后完成投资2450亿元、3468亿元、23682亿元、35229亿元、39901亿元、22243亿元。天下铁路营业里程由6.24万公里增至15.9万公里,增长154.8%;复线率由27%增至60.3%;电气化率由15.5%增至75.2%。其中,高铁里程从无到有,增至4.5万公里,成为一张亮丽的柬帖。

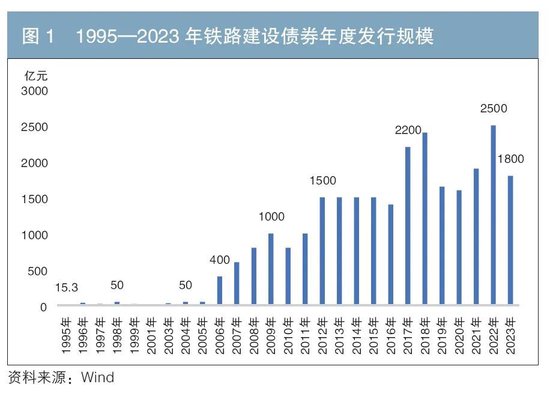

2.铁说念债刊行规模贬抑加多,灵验补充铁路基础资金不及

刊行初期(1995年)至2005年,铁说念债年度刊行规模不逾越50亿元。跟着中国铁路大提速,铁路口头尤其是高铁口头加多,骨子投资规模快速拉升,铁路开导债券年度刊行规模自2006岁首始突破百亿元,2009年达千亿元,2017年突破2000亿元规模(见图1)。其中,“九五”“十五”“十一五”“十二五”“十三五”“十四五”(至2023年末,3年间)本领,分别有141.6亿元、145亿元、3175亿元、6400亿元、4037亿元、2002.6亿元用于铁路开导口头,是口头资金的遑急来源。跟着债券还本逐年加多,用于连接债务的刊行规模也冉冉加多。

(二)刊行模式日益锻真金不怕火

1.刊行主体改制

铁说念债的刊行主体称号由铁说念部变更为中国铁路总公司和国铁集团,扫数债券最终由国铁集团承继。2013年以前,由国务院构成部门原铁说念部刊行铁说念债,包摄为企业债券,这是政企合一体制下铁说念债的稀奇进展神气。

2013年3月,国务院机构考订决定实行铁路政企分开,不再保留铁说念部,由交通运载部老成拟订铁路发展目的和政策的行政责任,组开国度铁路局承担原铁说念部其他行政责任,中国铁路总公司承担原铁说念部的企业责任和承继欠债。

2019年6月,经国务院批准,中国铁路总公司改制缔造国铁集团,由全民扫数制企业改制为国有独资公司,财政部代表国务院履行出资东说念主责任。

2.订价方式阛阓化考订

1995年12月至2006年10月为核准订价。由原铁说念部抽象所选债券品种、阛阓利率水对等要素协商详情刊行价钱,报掌握机关批准后依据批复价钱刊行债券。

搞逼2006年10月至2007年12月为簿记建档。2006年第一期中国铁路开导债券中,10年期、20年期品种初度聘请簿记建档方式订价,价钱区间为10BP,最终10年期品种的票面利率与前一日订价刊行的7年期品种持平,20年期品种的票面利率较10年期品种高15BP。这次聘请簿记建档订价的尝试,任性了铁说念债10余年的订价刊行模式,为尔后阛阓化订价刊行奠定基础。

2007年12月于今为招标刊行。2006年以后铁说念债刊行规模迅速扩大,在簿记建档的基础上,鉴戒国债订价模式,2007年12月初度聘请银行间阛阓招标系统刊行,作念到阛阓化订价,刊行进程公开、公说念、平正,招标价钱区间为50BP,2008年9月扩展至100BP,于今沿用。铁说念债是银行间阛阓首只招标刊行的企业债,阛阓化步调刚硬。

3.债券品种持续扩容

经过近30年发展,铁路债券包含两类:中国铁路开导债券和银行间阛阓债务融资用具。

(1)铁路开导债券

铁路开导债券是经原国度目的委员会批准刊行的企业债,即经常意旨上合计的铁说念债,期限一般较长,由铁路开导基金担保,召募资金用于铁路开导口头、机车车辆购置和债务结构调度。

从利率类型来看,铁路开导债券以固定利率债券为主,其间翻新刊行1只浮动利率债券。2004年10月,公开导行1只10年期、35亿元浮息债,票面利率为基准利率与基本利差之和。其中,基准利率为中国东说念主民银行公布的1年期整存整取依期储蓄入款利率,每年调度一次,基本利差为2.6%,存续期内固定不变。

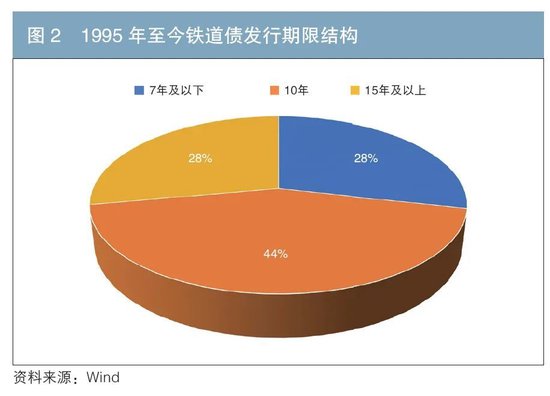

从期限品种看,期限结构贬抑优化。铁路开导债券早期以3年期、5年期短期限品种为主,2000年之后以10年期及以上中恒久限品种为主,占比约为72%(见图2),相宜铁路开导口头资金需求特征。总体来看,期限结构上短长聚拢、搭配刊行。

(2)银行间阛阓债务融资用具

银行间阛阓债务融资用具是指在中国银行间阛阓往复商协会注册、刊行的债券,期限一般较短,无担保,看成除铁说念债以外其他债券品种的故意补充。

中国东说念主民银行分别于2005年和2008年推出短期融资券、中期单子。铁说念部紧握政策机遇,先后于2005年12月13日、2008年4月22日各刊行两只短期融资券和两只中期单子,期限分别为9个月和1年、3年和5年,规模短期融资券和中期单子各200亿元。2011年4月,往复商协会发布《银行间债券阛阓非金融企业债务融资用具非公开定向刊行律例》。2011年9月,铁说念部刊行首只规模为50亿元的非公开定向融资用具。

戒指2024年6月末,国铁集团在银行间阛阓共刊行债务融资用具65只,规模为8750亿元,约占总刊行量的25%。其中,短期融资券和超短期融资券32只、4850亿元,中期单子30只、3850亿元,非公开定向债务融资用具1只、50亿元。当今存续11只中期单子,规模为1200亿元。

从期限结构来看,债务融资用具以中短期债券为主。其中,短期融资券和超短期融资券刊行期限为1年期及以下,占债务融资用具刊行总量的比重约为55%。中期单子和定向用具中以10年期以内的期限为主,3年期、5年期、7年期的债券有22只、3150亿元,占比约为36%;10年期、30年期的有9只、750亿元,占比约为9%。

4.票面利率波动走低

(1)铁路开导债券

1995—1997年,票面利率为8%~15%;1998—2021年,票面利率降至3%~7%;2022—2023年10月,票面利率向下突破3%,其中5年期利率降至2.7%,10年期利率降至2.85%(见图3)。

(2)债务融资用具

按债券品种分,短期融资券、超短期融资券的票面利率为1.35%~5.55%,中期单子的票面利率为2.34%~5.7%,定向融资用具票面利率为5.93%。按时分段折柳,2005—2014年随阛阓利率波动升高,2014年4月于今波动下落。

2024年以来至6月末,债券阛阓利率延续震憾下行趋势,中恒久债券与国债利差收窄,国铁集团加大中恒久债券尤其是30年期债券的刊行力度,中期单子的票面利率与国债的利差贬抑突破前低,10年期、30年期债券票面利率最低分别为2.35%、2.53%,利差最低仅为5BP(见图4),均创历史新低。

5.投资者类型丰富多元

铁说念债投资者以买卖银活动主,政策性银行、证券公司、保障公司、非法东说念主居品、信用社、非银机构等均参与。2016—2023年间,银行(含政策性银行)、证券公司、保障公司、非法东说念主居品、非银偏执他机构的投资占比分别约66.8%、10%、8.5%、13.4%、1.3%(见图5)。

6.承销方式持续优化

组建铁说念债和债务融资用具的承销团,铁说念债的承销团成员从早期的仅有证券公司,到自后加多了政策性银行,2016年经审批膨胀买卖银行入团;债务融资用具的承销团初始独一银行,2023年膨胀到证券公司,丰富承销团成员类型和优化结构,制定及持续优化承销机制,汲取余额包销等方式,保障铁说念债刊行。

7.政策上风贬抑强化

2011年10月,国度发展考订委《对于明确中国铁路开导债券政府搭救性质的复函》(发改办财金〔2011〕2482号),明确中国铁路开导债券是经国务院批准的政府搭救债券;2013年3月,《国务院对于组建中国铁路总公司斟酌问题的批复》(国函〔2013〕47号),络续明确在中国铁路总公司组建后刊行的铁路开导债券为政府搭救债券。

此外,从2011年10月初始,财政部、国度税务总局赐与税收优惠搭救,明确铁路开导债券利息收入所得税减半征收政策。往复所阛阓明确质押式回购总共为96%,较国债、方位政府债、政金债的98%低2个百分点,较最高档第信用债券的90%高6个百分点。

将来猜度

交通是强国之基,交通强国,铁路先行。将来国度铁路的中心任务是鞭策铁路高质料发展,泉源完满铁路当代化,悉力当好就业和复古中国式当代化开导的“火车头”。铁说念债看成国铁集团在公开阛阓主要的径直融资渠说念,将来发展将进一步丰富债券品种、优化投资者结构和期限结构,更加精确地就业好铁路开导和运营。

(一)债券品种进一步丰富

连年来,为精确搭救特定鸿沟发展,监管机构和自律组织贬抑翻新债券品种,在召募资金使用、注册刊行审核、信息暴露等方面赐与政策搭救。当今往复所阛阓有10个专项品种公司债,往复商协会有三类25个专项品种债务融资用具。国铁集团除刊行企业债外,其他品种债券仅包含4种,刊行数目和规模占比拟小,将来在邃密的政策环境搭救下,国铁集团专项品种债券有望持续扩容。举例,从铁路绿色发展属性和资金投向来看,将来跟着绿色政策和绿色金融尺度体系贬抑完善,绿色债券目次搭救鸿沟调度,铁说念债贴标绿色债券相宜政策、阛阓发展趋势,对就业国度重要政策现实、搭救铁路鸿沟绿色低碳发展、提高债券阛阓形象、优化投资者结构和本钱搞定具有遑急意旨。除此以外,亦可探索刊行碳中庸债券、“两新”债券、可持续发展债券、转型债券、科技翻新债券、乡村振兴债券等专项品种。

(二)投资者结构进一步优化

当今铁路开导债券的投资者类型较为多元化,但从结构上来看,银行尤其是买卖银行占比拟高,保障、证券公司及非法东说念主居品占比低于阛阓平均水平,投资者结构存在进一步优化的空间。2023年,国务院机构考订,企业债刊行审核责任从国度发展考订委调度为中国证监会,国铁集团刊行铁路开导债券将在中国证监会注册,铁说念债或将冉冉向往复所阛阓浸透。此外,本年以来,宏不雅经济基本面、政策和资金面、供需结构失衡等身分搭救债券阛阓发展,中恒久利率波动下行,国铁集团中恒久债券刊行力度加大,保障、非法东说念主居品等久期偏好较长的非银机构投资认购的额度加多,铁说念债的投资者结构有望得回进一步优化。

(三)期限结构搞定进一步加强

追随铁路开导投资规模加多,国铁集团债务规模持续加多,戒指2023年末欠债逾越6万亿元,近两岁首始参加还本付息岑岭期。从存续债券的到期结构来看,超40%的债券将于5年内到期,债务兑付压力较大。为此,接头均衡各年度偿债压力、保障存续债务闲隙兑付,同期聚拢资金需求、本钱搞定条目、阛阓利率走势、完善收益率弧线等身分,将来将进一步加强对新发债券的期限结构搞定。

参考文件

[1]路炳阳.交通强国铁路先行全面鞭策铁路高质料发展[N].中国计议报,2022-10-29.https://mp.weixin.qq.com/s/RSzm7UbIuhSWCH8V1kTI6Q.

[2] 中国国度铁路集团有限公司,2019年中国铁路开导债券召募评释书.[2019-09-17].https://www.chinabond.com.cn/xxpl/ywzc_fxyfxdh/fxyfxdh_zqzl/zqzl_zfzcjgz/zfzcjgzq_tdz/tdz_fxwj/202307/P020230716397846964998.pdf.

◇ 本文原载《债券》2024年8月刊

◇ 作家:中国国度铁路集团有限公司财务部处长 李莉

中国铁路投资集团有限公司金融作事部 刘婷

◇ 裁剪:查宇申 鹿宁宁

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

职守裁剪:赵想远 chat sex5